Idea Bank chce zwolnić połowę pracowników, restrukturyzuje koszty działania

Zarząd Idea Banku ogłosił zwolnienia grupowe, które do końca br. obejmą maksymalnie 750 pracowników etatowych. Uzasadnia to koniecznością restrukturyzacji kosztów działania. Niedawno KNF nie zgodziła się na fuzję Idea Banku z Getin Noble Bankiem, a niewiążące oferty od inwestorów otrzymał tylko ten drugi bank.

W środę w komunikacie giełdowym poinformowano, że zarząd Idea Banku powiadomi przedstawicieli pracowników o przyczynach zamierzonego grupowego zwolnienia oraz zwróci się do nich o przystąpienie do konsultacji dotyczących warunków zwolnień. Poinformuje też o tym właściwy urząd pracy.

Zaznaczono, że kolejny komunikat o zwolnieniach zostanie opublikowany po przeprowadzeniu tych procedur.

W ub.r. grupa kapitałowa Idea Banku zatrudniała na etacie 1 562 osób, wobec 1 765 rok wcześniej. W skali roku wydatki na świadczenia pracownicze zmalały z 232,3 do 197,5 mln zł. Była to zdecydowanie największa pozycja wśród ogólnych kosztów administracyjnych, które ogółem zmniejszyły się rok do roku z 548,7 do 498,3 mln zł.

W komunikacie prasowym bank zaznaczył, że szacowane oszczędności po zapowiedzianych zwolnieniach wyniosą ok. 50 mln zł rocznie.

- W istniejących uwarunkowaniach, niezbędne jest znaczne i szybkie ograniczenie sumy bilansowej, co pozwoli na poprawę wskaźników kapitałowych w krótkim okresie. Niestety, odbudowa rentowności wymaga także głębokiej redukcji kosztów działania, w tym kosztów osobowych - stwierdził Jerzy Pruski, prezes Idea Banku. - Nikt z obecnie pracujących w Idea Banku nie jest winien jego obecnej sytuacji. Jednak bagaż przeszłości okazał się zbyt duży, by proces uzdrawiania mógł przebiec bez znacznych redukcji kosztowych, w tym zwolnień grupowych. Po prostu nie ma alternatywy dla ścieżki, na którą dzisiaj wchodzimy - uzasadnił.

- Pomimo tego, że źródeł wysokich strat za 2018 r. należy dopatrywać się w okresach przeszłych i w przyjętym wtedy niestabilnym modelu finansowo-biznesowym, ich rozmiar wymaga podjęcia dzisiaj działań nadzwyczajnych. Są one konieczne dla uzdrowienia banku - podkreślił Pruski.

W ub.r. Idea Bank zanotował spadek wpływów odsetkowych do 1 mld zł oraz 221,9 mln zł straty z tytułu prowizji i płat. Strata netto banku wyniosła aż 1,89 mld zł, głównie z powodu odpisów i rezerw w wysokości 1,46 mln zł.

Z kolei w pierwszym kwartale br. Idea Bank przy spadku przychodów i wyniku z odsetek, prowizji i opłat miał 80,8 mln zł skonsolidowanej straty netto (wobec 14,8 mln zł zysku netto rok wcześniej).

Wskutek tych strat dużo poniżej wymaganych norm zmalały współczynniki kapitałowe Idea Banku. Komisja Nadzoru Finansowego wezwała bank do uzupełnienia tej ogromnej luki kapitałowej. Ponieważ jak na razie to nie nastąpiło, w połowie maja KNF wyznaczyła bankowi kuratora, którym został Bankowy Fundusz Gwarancyjny.

Bez inwestora i fuzji z Getin Noble Bankiem

W styczniu br. zapowiedziano fuzję Idea Banku i Getin Noble Banku (większościowym akcjonariuszem obu jest Leszek Czarnecki). Po połączeniu miały działać pod marką tego drugiego, osiągając synergie kosztowe i operacyjne (m.in. w efekcie integracji systemów IT, konsolidacji centrali obu banków oraz optymalizacji sieci placówek), które szacowano docelowo na ok. 180 mln zł rocznie.

Jednocześnie rozpoczęto rozmowy z potencjalnymi inwestorami finansowymi, na początku lutego banki podały, że dopuściły do procesu due diligence (czyli badania dokumentów finansowych i prawnych) wybrane fundusze private equity.

Pod koniec maja KNF jednogłośnie nie zgodziła się na fuzję banków. Stwierdziła w uzasadnieniu, że „połączony bank nie będzie spełniał wszystkich wymogów regulacyjnych w zakresie adekwatności kapitałowej i nie zapewni bezpieczeństwa środków gromadzonych w połączonych bankach oraz praw ich klientów”.

Dodano, że oba banki, mimo ponawianych wezwań, „nie przedstawili KNF kluczowych dla postępowania zaktualizowanych danych i projekcji finansowych dla banku powstałego w wyniku połączenia” oraz „nie wykazali spełnienia przez połączony bank wymogów kapitałowych wynikających z przepisów praw”.

W mijającym tygodniu Getin Noble Bank poinformował, że dostał dwie niewiążące oferty inwestycyjne od funduszy private equity. - Oferty zawierają szereg warunków, w tym między innymi odnoszących się do zakupu istniejących obecnie akcji banku, uzgodnień z organami regulacyjnymi oraz przeprowadzenia dodatkowego badania due diligence banku - zaznaczono.

Idea Bank zapowiada zmniejszenie skali działania

W sprawozdaniu z pierwszego kwartału br. Idea Bank w swoim sprawozdaniu poinformował, że przedstawił Komisji Nadzoru Finansowego założenia działania na wypadek, jeśli nie dojdzie do fuzji z Getin Noble Bankiem. Przede wszystkim zamierza wtedy zmniejszyć swój bilans o ok. 50 proc. poprzez zbycie części aktywów i dostosowanie skali finansowania. W ten sposób spełniałby wymogi kapitałowe.

W takim wariancie konieczne byłoby też zmniejszenie o kilkadziesiąt proc. kosztów operacyjnych. Idea Bank zapewnił, że „takie działania powinny doprowadzić nie tylko do przywrócenia wskaźników kapitałowych, ale - w perspektywie kilku lat - stworzyłyby również przesłankę odbudowy rentowności banku”.

Idea Bank zaznaczył, że i tak potrzebowałby ok. 500 mln zł od nowego inwestora. W prezentacji dla akcjonariuszy zapowiedział, że oczekuje, że do końca czerwca zakończą się rozmowy z potencjalnymi inwestorami.

- Docelowy bank wg tego scenariusza były instytucją skierowaną na rozwój biznesu leasingowego w oparciu o już istniejąca współpracę z Idea Getin Leasing S.A. (IGL) oraz aktywność w wybranych obszarach biznesowych. Taki portfel odznacza się stabilną rentownością przy zachowaniu niskich kosztów ryzyka w całym okresie finansowania - opisano. - Oferta banku byłaby skierowana przede wszystkim do klientów depozytowych, chcących dokonywać operacji depozytowych samodzielnie poprzez elektroniczne kanały dostępu. Nowa oferta produktowa obejmowałaby przede wszystkim lokaty terminowe oraz rachunki oszczędnościowe. Jednocześnie Bank planuje kontynuować współpracę z IGL w zakresie rozwijania oferty leasingowej - dodano w sprawozdaniu Idea Banku.

Kryzys Idea Banku po dystrybucji obligacji GetBacku

Kryzys biznesowy Idea Banku trwający od listopada ub.r. wynika m.in. z dystrybucji przez bank obligacji firmy windykacyjnej GetBack, która w kwietniu ub.r. ogłosiła niewypłacalność. Wcześniej bezpośrednio i poprzez banki sprzedała swoje obligacje za ok. 2,6 mld zł, natomiast według układu zawartego z wierzycielami na początku br. (na początku czerwca o jego zatwierdzeniu będzie decydował sąd).

Na początku listopada ub.r. w związku z nadużyciami przy oferowaniu obligacji GetBacku Idea Bank został wpisany przez Komisję Nadzoru Finansowego na listę alertów w związku ze sprzedażą obligacji GetBacku. Jednocześnie Leszek Czarnecki, większościowy akcjonariusz Idea Banku i Getin Noble Banku, zawiadomił prokuraturę o możliwości popełnienia przestępstwa przez ówczesnego szefa KNF („Gazeta Wyborcza” opublikowała ich rozmowę nagraną przez Czarneckiego).

Wielu klientów Idea Banku i Getin Noble Banku zdecydowało się wycofać z nich swoje środki. Getin i Idea mocno podniosły oprocentowanie lokat (z ok. 3 proc. do 3,5, a nawet 3,9 proc.), umożliwiły też zrywanie ich przed terminem bez utraty odsetek. W materiałach marketingowych podkreślały, że depozyty do wartości 100 tys. euro są chronione przez Bankowy Fundusz Gwarancyjny. W połowie marca oba banki poinformowały, że w drugiej połowie listopada ub.r. pożyczyły z Narodowego Banku Polskiego 5,84 mld zł na zachowanie płynności płatniczej. Zwróciły te środki w styczniu i lutym br. W kwietniu br. Idea Bank nadal oferował lokaty z oprocentowaniem 3,2-3,5 proc.

Reklamacje i pozwy od klientów

W sprawozdaniu za ub.r. Idea Bank poinformował, że do 29 kwietnia br. reklamacje skierowało 1 935 klientów, którzy za jego pośrednictwem kupili obligacje GetBacku na kwotę 356,6 mln zł. Rozpatrzono 1 881 skarg i zawarto ugody na łączną kwotę 6,7 mln zł z 41 klientami.

Ogółem do postępowania ugodowego skierowano skargi 148 klientów, którzy kupli papiery dłużne GetBacku za ok. 23,7 mln zł. Do Idea Banku wpłynęło też 15 pozwów od klientów dotyczących nabycia obligacji GetBacku za łącznie 4,03 mln zł.

W zeszłym tygodniu „Dziennik Gazeta Prawna” i „Rzeczpospolita” poinformowały, że do roszczeń niektórych poszkodowanych klientów, którzy za pośrednictwem Idea Banku i Polskiego Domu Maklerskiego kupili obligacje GetBacku, włączyła się prokuratura. Chodzi o osoby, które przedstawiciele Idea Banku wprowadzili w błąd, zapewniając, że chodzi o inwestycję pewną jak lokata, oraz wypełniając za nie niektóre dokumenty.

„DGP” i „Rz” opisały przypadek, w którym doradca Idea Banku Michał K. (ma w sprawie postawione zarzuty karne) namówił emerytkę na zakup papierów dłużnych GetBacku za 380 tys. zł, które miała na lokatach, przekonując, że właśnie tyle wynosi minimalny zapis. Zespół cywilny prokuratorów w pozwie w imieniu emerytki domaga się od Idea Banku i Polskiego Domu Maklerskiego zwrotu całej zainwestowanej kwoty z odsetkami. Niebawem prokuratorzy mają składać kolejne podobne pozwy w imieniu innych poszkodowanych klientów.

Zatrzymania byłych menedżerów Idea Banku

Pod koniec lutego br. w ramach śledztwa dot. GetBacku na zlecenie prokuratury zatrzymano 18 byłych menedżerów Idea Banku, m.in. wieloletniego prezesa Jarosława Augustyniaka (zgodził się na podawanie pełnego nazwiska), innych byłych członków zarządu i dyrektorów w banku. Postawiono im zarzuty związane z wprowadzaniem klientów w błąd co do gwarancji zysku i bezpieczeństwa inwestowania w papiery dłużne GetBacku.

Według prokuratury doprowadzili 400 klientów do start o łącznej wartości 89,3 mln zł. Według ustaleń „Dziennika Gazety Prawnej” Augustyniak nie przyznał się do winy, natomiast złożył obszerne wyjaśnienia i współpracuje z organami ścigania.

Na początku kwietnia zatrzymano w tej sprawie kolejne 11 osób, m.in. byłego dyrektora działu prawnego i zarazem prokurenta Idea Banku oraz sześciu pracowników, którzy sprzedawali obligacje GetBacku. Według śledczych wszyscy zatrzymani mieli doprowadzić 407 klientów Idea Banku do niekorzystnego rozporządzania mieniem o wartości 91,4 mln zł.

Leszek Czarnecki 5 marca został zapytany o pierwsze z tych zatrzymań i sprzedaż przez Idea Bank obligacji GetBacku przez reportera Magazynu śledczego Anity Gargas”, kiedy wychodził z przesłuchania w siedzibie CBA. Biznesmen zaatakował filmującego to operatora kamery.

Większościowym akcjonariuszem Idea Banku jest Getin Holding (ma walory stanowiące 54,43 proc. kapitału) kontrolowany przez Leszka Czarneckiego. Bezpośrednio do Czarneckiego należy 9,84 proc. akcji, a do Getin Noble Banku - 9,99 proc.

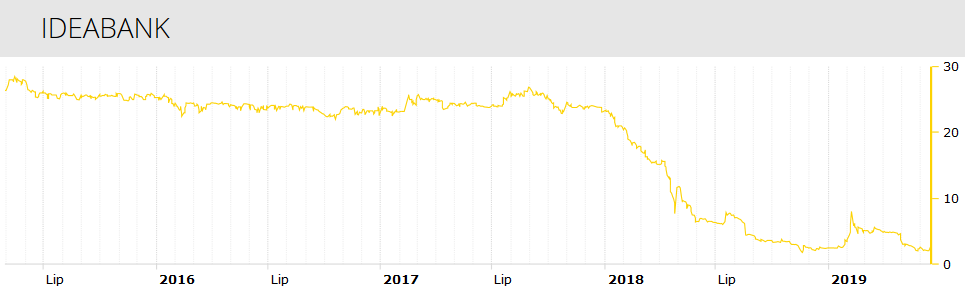

Bank jest notowany na warszawskiej giełdzie od wiosny 2015 roku. We wtorek na koniec sesji kurs banku wynosił 2,155 zł, przy takiej cenie jego kapitalizacja giełdowa to 168,9 mln zł.

Newsletter

Newsletter

Kanał Zero bez redaktora naczelnego. Piotr Mieśnik odchodzi

Kanał Zero bez redaktora naczelnego. Piotr Mieśnik odchodzi  Co nowego w grudniu na Netfliksie? Lista filmów i seriali

Co nowego w grudniu na Netfliksie? Lista filmów i seriali  KRRiT przedłużyła trzy koncesje tv. Naziemna stacja nie może ograniczyć treści lokalnych

KRRiT przedłużyła trzy koncesje tv. Naziemna stacja nie może ograniczyć treści lokalnych  Prokuratura wszczęła śledztwo ws. zatrudnienia aktorki w TVP

Prokuratura wszczęła śledztwo ws. zatrudnienia aktorki w TVP  Legimi zmienia umowę ws. kanału bibliotecznego

Legimi zmienia umowę ws. kanału bibliotecznego

Dołącz do dyskusji: Idea Bank chce zwolnić połowę pracowników, restrukturyzuje koszty działania