Firma alkoholowa Palikota i Wojewódzkiego chce wejść na giełdę, wycenia się na 300 mln zł

Manufaktura Piwa Wódki i Wina, której głównym akcjonariuszem jest Janusz Palikot, rozpoczyna ofertę publiczną - z emisji do 203,4 tys. akcji serii K chce pozyskać do 10,98 mln zł brutto i wejść na boczny rynek warszawskiej giełdy. Przy takiej cenie pakiet należący do Palikota jest wart 97,4 mln zł, a ten Kuby Wojewódzkiego - 25 mln zł.

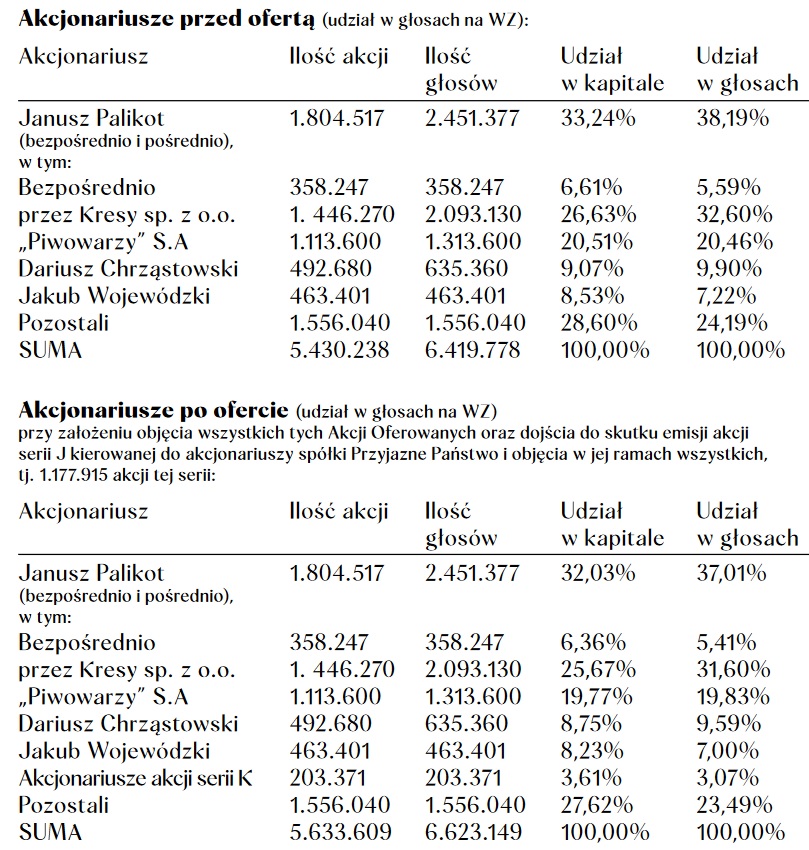

Cenę za jedną akcję Manufaktury Piwa Wódki i Wina wyznaczono na 54 zł. Po przeprowadzeniu oferty akcje oferowane będą stanowić 3,61 proc. podwyższonego kapitału zakładowego spółki, uprawniając tym samym do 3,07 proc. głosów w ogólnej liczbie głosów na walnym zgromadzeniu.

Koordynatorem oferty publicznej jest Dom Maklerski Banku Ochrony Środowiska.

W memorandum informacyjnym stwierdzono, że „intencją zarządu jest, aby akcje oferowane oraz akcje istniejące wprowadzane zadebiutowały na NewConnect w II lub III kwartale 2022 roku”.

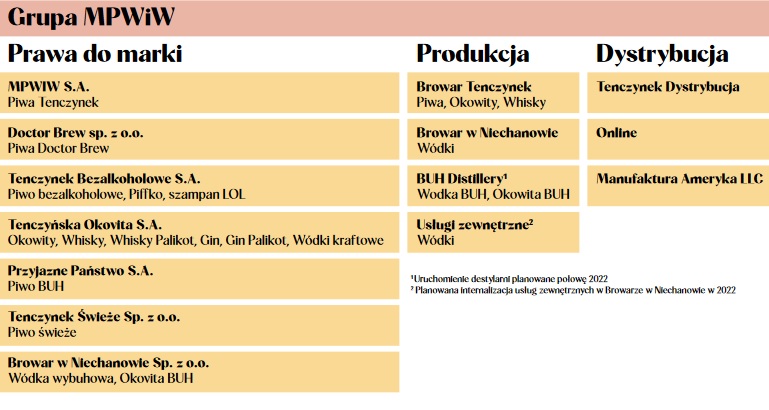

Manufaktura Piwa Wódki i Wina (MPWiW) tworzy holding alkoholowy, z markami piwa regionalnego, konsolidując jednocześnie inne projekty alkoholowe. W ostatnich miesiącach firma sfinalizowała przejęcie spółki Doctor Brew. Poza tym w skład grupy kapitałowej MPWiW wchodzą także (bezpośrednio): Tenczyńska Okovita, Tenczynek Dystrybucja, Tenczynek Świeże, a niebawem po zakończeniu procesu przejęcia również Przyjazne Państwo oraz pośrednio Tenczynek Bezalkoholowe i BUH Distillery.

W ramach planowanej rozbudowy zdolności produkcyjnych w 2023 roku przejęta ma zostać także spółka Browar w Niechanowie (obecnie partner biznesowy Emitenta, któremu zlecana jest część produkcji).

Manufaktura Piwa Wódki i Wina potrzebuje kapitału obrotowego

Firma podkreśliła, że planuje istotne zwiększenie wolumenu sprzedaży swoich produktów w 2022 roku

- Realizacja tych zamierzeń wymaga odpowiedniego zwiększenia kapitału obrotowego, dlatego spółka zamierza przeznaczyć 100 proc. środków pozyskanych z oferty, pomniejszonych o koszty jej przeprowadzenia, na ten cel. Środki zostaną wykorzystane zarówno na zwiększenie wolumenu obrotu aktualnie oferowanych produktów, jak również tych, które emitent planuje wprowadzić do swojej oferty w kolejnych miesiącach bieżącego roku - napisano w memorandum.

- Zakładamy zwielokrotnienie wolumenu sprzedaży swoich produktów w 2022 roku, zarówno aktualnie oferowanych jak również tych, które Emitent planuje wprowadzić do swojej oferty w kolejnych miesiącach bieżącego roku. Realizacja tych zamierzeń wymaga odpowiedniego zwiększenia kapitału obrotowego, dlatego chcemy przeznaczyć 100 proc. środków z emisji na ten cel - komentuje Tomasz Nietubyć, wiceprezes Manufaktury Piwa Wódki i Wina.

Wojewódzki i Palikot nie dostaną dywidendy za 2020 i 2021 r.

Firma zaznaczyła, że po realizacji emisji głównym akcjonariuszem spółki pozostanie Janusz Palikot, kontrolujący (bezpośrednio i pośrednio) walory dające 37,01 proc. głosów na jej walnym zgromadzeniu (wobec 38,19 proc. obecnie).

Udział pakietu akcji należącego do Kuby Wojewódzkiego w głosach na walnym zgromadzeniu zmaleje natomiast z 7,22 do 7 proc.

Przy cenie 54 zł za akcję pakiet należący do Janusza Palikota jest wart 97,44 mln zł, a ten Kuby Wojewódzkiego - 25,02 mln zł.

Jeśli w emisji wszystkie nowe walory zostaną sprzedane w oferowanej cenie, kapitalizacja firmy sięgnie 304,21 mln zł.

Jak podano w memorandum, spółka nie zamierza wypłacać dywidendy za lata 2021 i 2022, natomiast zamierza przeznaczać całość wypracowanego zysku za te lata na finansowanie działań rozwojowych i realizację zakładanych celów biznesowych.

"Począwszy od zysku za rok 2023 zarząd będzie rekomendował walnemu zgromadzeniu spółki wypłatę dywidendy o wartości do 50 proc. jednostkowego zysku netto spółki za dany rok obrotowy" - dodano.

Ponad 20 proc. sprzedaży dało piwo BUH

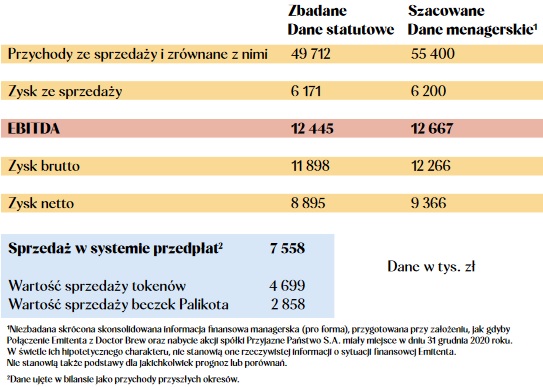

W ub.r. grupa kapitałowa Manufaktura Piwa Wódki i Wina zanotowała 49,71 mln zł przychodów, 12,44 mln zł zysku EBITDA i 8,89 mln zł zysku netto.

Natomiast w ujęciu pro forma (zakładając, że przejęcie Doctor Brew i Przyjaznego Państwa nastąpiłoby z końcem grudnia 2020 roku) grupa MPWiW miałaby w ub.r. 55,4 mln zł wpływów, 12,67 mln zł zysku EBITDA i 9,37 mln zł zysku netto.

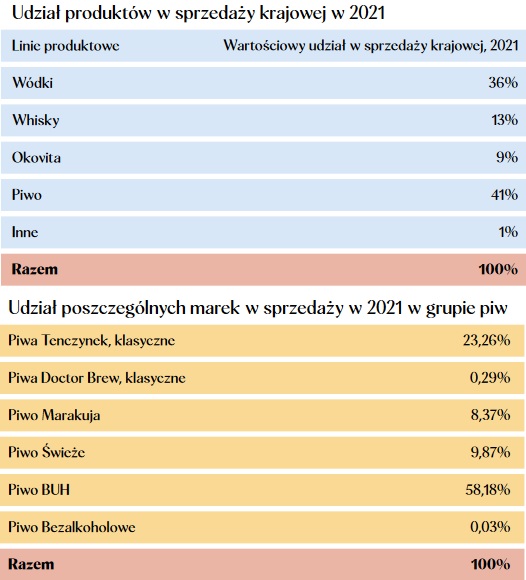

W zeszłorocznej sprzedaży 41 proc. stanowiło piwo, 36 proc. - wódki, 13 proc. - whisky, a 9 proc. - okovita.

W kategorii piwnej 58,18 proc. sprzedaży zapewniła marka BUH, a 23,26 proc. - marka Tenczynek

18 mln zł na inwestycje

- Przy założeniu realizacji wszystkich elementów strategii Grupy Kapitałowej, celem Zarządu jest osiągnięcie sprzedaży i EBITDA w ujęcie skonsolidowanym na poziomie kilkukrotnie wyższym w porównaniu do 2021 roku - mówi Tomasz Nietubyć.

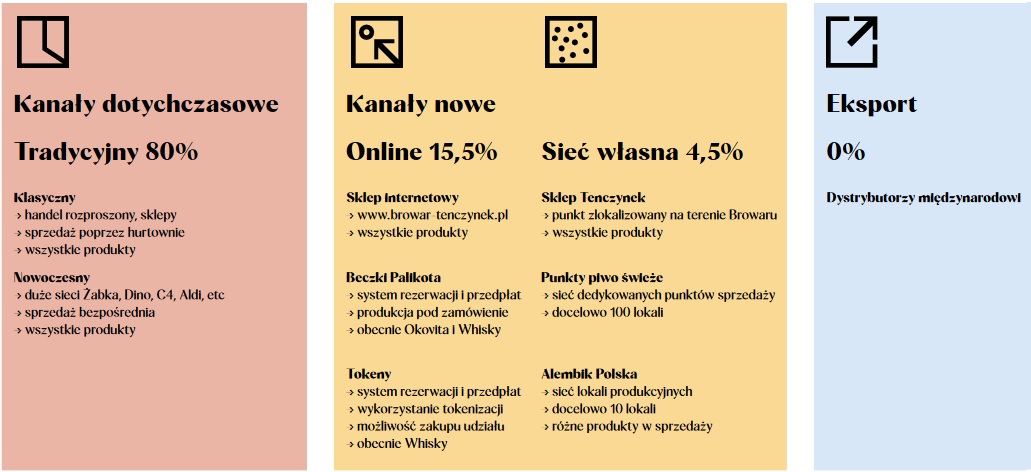

Firma chce podwyższyć zyskowność poprzez zwiększenie wolumenów sprzedaży swoich produktów, przy jednoczesnym zwiększeniu penetracji rynku, a tym samym szerszej dostępności produktów na rynku. Zapowiada dynamiczne docieranie do nowych punktów handlowych w ramach kanału tradycyjnego, rozwój dystrybucji internetowej oraz własnej sieci dystrybucyjnej. Planuje też systematycznie zwiększać moce produkcyjne i magazynowe.

W br. zakłada wydatki inwestycyjne (CAPEX) w wysokości 18,2 mln zł. - Istotnym elementem działania Grupy MPWiW jest innowacyjność produktowa, umożliwiająca kreację zupełnie nowych kategorii rynkowych czy linii produktowych, które na trwale wzbogacają rynek. Oznacza to m.in. systematyczne rozszerzanie oferty o nowe rodzaje napojów alkoholowych, rozwój segmentu kraftowych produktów wysokoalkoholowych. Jednocześnie z rozszerzaniem oferty, następuje przesunięcie akcentów w kierunku produktów bazujących na emocjach i mających wysoką siłę marketingową - wylicza Tomasz Czechowski, wiceprezes Manufaktury Piwa Wódki i Wina.

Newsletter

Newsletter

Takiego serialu w Polsce jeszcze nie było. Twórczyni „Matek pingwinów” tłumaczy pomysł

Takiego serialu w Polsce jeszcze nie było. Twórczyni „Matek pingwinów” tłumaczy pomysł  Stacja Canal+ Polska zmieni nazwę? "Rozważamy rebranding"

Stacja Canal+ Polska zmieni nazwę? "Rozważamy rebranding"  Znany kanał znika z pozycji orbitalnej Polsat Box i Canal+

Znany kanał znika z pozycji orbitalnej Polsat Box i Canal+  Dziennikarz Canal+ Sport zawieszony. „Totalnie głupie, bezmyślne”

Dziennikarz Canal+ Sport zawieszony. „Totalnie głupie, bezmyślne”  Toruń szykuje się do sylwestra Polsatu. Disco polo kością niezgody

Toruń szykuje się do sylwestra Polsatu. Disco polo kością niezgody

Dołącz do dyskusji: Firma alkoholowa Palikota i Wojewódzkiego chce wejść na giełdę, wycenia się na 300 mln zł