Nowe obligacje Cyfrowego Polsatu już na giełdzie. Spółka pozyskała 820 mln zł

W czwartek ostatecznie przydzielono obligacje Cyfrowego Polsatu z serii E o nominalnej wartości 820 mln zł.

W komunikacie Cyfrowego Polsatu podano, że 820 tys. obligacji serii E w cenie 1 tys. zł za sztukę wraz z ostatecznym przydziałem zostały w czwartek zarejestrowane w systemie depozytowym prowadzonym przez Krajowy Depozyt Papierów Wartościowych.

Zasymilowane je z papierami dłużnymi spółki z serii D, wyemitowanymi w styczniu br., rejestrując pod tym samym kodem: ISIN PLCFRPT00070. W styczniu br. firma wyemitowała obligacje o nominalnej wartości 2,67 mld zł. 1,53 mld zł to środki z poprzednich dwóch serii papierów dłużnych spółki, które inwestorzy zdecydowali się przenieść na nową serię.

- Pierwszym dniem notowania obligacji serii E w ASO GPW jest 28 września 2023 r. Obligacje serii E będą notowane w systemie notowań ciągłych pod nazwą skróconą CPS0130 - podano.

Wykup nowych obligacji za ponad 6 lat

Oprocentowanie obligacji serii E wynosi WIBOR 6M plus marża, która w pierwszym okresie odsetkowym wyniesie 3,35 pkt proc. Odsetki są naliczane już od 11 lipca, będą wypłacane co pół roku. Papiery mają zostać wykupione 11 stycznia 2030 roku, wcześniejszy wykup - na żądanie Cyfrowego Polsatu lub obligatariusza - jest możliwy na zasadach wskazanych w warunkach emisji obligacji.

>>> Praca.Wirtualnemedia.pl - tysiące ogłoszeń z mediów i marketingu

Cyfrowy Polsat przygotowuje już kolejną emisję papierów dłużnych: w ramach subskrypcji prywatnej chce sprzedać jednemu inwestorowi obligacje serii F o nominalnej wartości ok. 400 mln zł. Papiery nie będą notowane na jakimkolwiek rynku.

Program emisji obligacji przyjęty przez władze Cyfrowego Polsatu jesienią ub.r. opiewa na 4 mln zł, z czego wyemitowano już walory o łącznej wartości nominalnej 2,67 mld zł. Firma jeszcze w bieżącym kwartale zaplanowała emisję papierów dłużnych serii E o wartości do 820 mln zł.

Cyfrowy Polsat zrolował zadłużenie

Pod koniec kwietnia br. Cyfrowy Polsat podpisał z konsorcjum polskich i zagranicznych instytucji finansowych umowy dotyczące dwóch kredytów w kwocie do 8,225 mld zł i jednego do 506 mln euro. Wszystkie kredyty są oprocentowane według zmiennej stopy procentowej, na którą składają się stopa WIBOR/EURIBOR i marża.

Dzięki temu finansowaniu Cyfrowy Polsat mógł szybciej spłacić wcześniejsze zadłużenie, z którego 800 mln terminowo było do zwrotu w br., 6,21 mld zł w 2024 roku, a 1 mld zł w 2025 roku. Zapowiedziano też, że firma przeznaczy pozyskane środki na projekty inwestycyjne oraz finansowanie ogólnych potrzeb korporacyjnych.

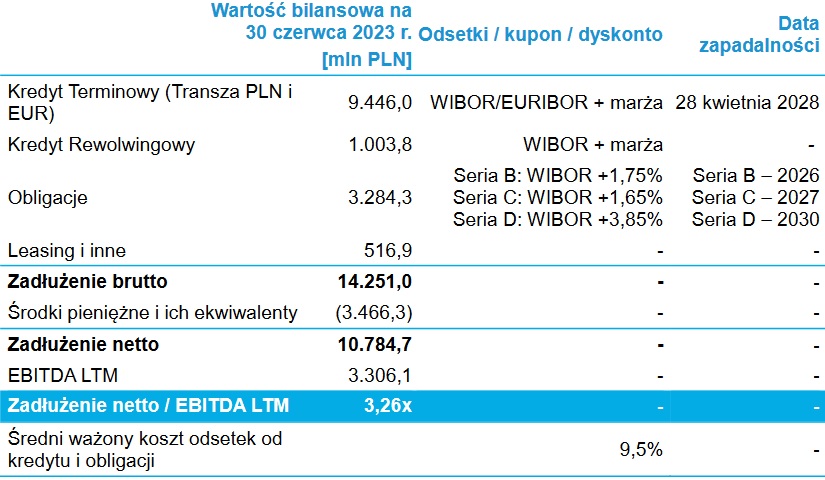

Na koniec czerwca zadłużenie brutto grupy Cyfrowy Polsat wynosiło 14,25 mld zł, z czego 9,45 mld zł to kredyt terminowy, 1 mld zł - kredyt obrotowy, 3,28 mld zł - obligacje, a 517 mln zł - leasingi i inne. Równocześnie firma miała 3,47 mld zł środków pieniężnych, więc jej dług netto miał wartość 10,78 mld zł, a jego stosunek do zysku EBITDA z minionych 12 miesięcy - 3,26x.

W drugim kwartale br. grupa Cyfrowy Polsat zwiększyła wpływy sprzedażowe o 1,9 proc. do 3,29 mld zł, a jej zysk netto skurczył się z 282,7 do 8,1 mln zł, głównie wskutek 300 mln zł kosztów finansowych. Większościowym akcjonariuszem firmy jest Zygmunt Solorz - ma walory stanowiące 48,15 proc. jej kapitału i 59,51 proc. głosów na walnym zgromadzeniu.

Newsletter

Newsletter

Nowy serial historyczny od połowy grudnia w TVP1. To następca „Korony królów”

Nowy serial historyczny od połowy grudnia w TVP1. To następca „Korony królów”  Z Kanałem Zero pożegnała się znana influencerka

Z Kanałem Zero pożegnała się znana influencerka  Czy Zygmunt Solorz aktywnie nadzoruje Grupę Polsat Plus? „Tak się dzieje”

Czy Zygmunt Solorz aktywnie nadzoruje Grupę Polsat Plus? „Tak się dzieje”  Canal+ Polska wdrożył nowy system emisji. Chodzi o szybkie dodawanie nowych kanałów

Canal+ Polska wdrożył nowy system emisji. Chodzi o szybkie dodawanie nowych kanałów  Polsat Box Go może niebawem dołączyć stacje TVP i TVN

Polsat Box Go może niebawem dołączyć stacje TVP i TVN

Dołącz do dyskusji: Nowe obligacje Cyfrowego Polsatu już na giełdzie. Spółka pozyskała 820 mln zł